马来西亚作为东南亚第三大经济体,持续吸引着众多中国投资者,其税制相对成熟且近年来政策有所调整,对于在马经营的企业而言,税务合规非常关键!

今天主要为大家介绍马来西亚税收政策,聚焦中资企业核心关切!为企业老板的经营决策提供参考!记得收藏。

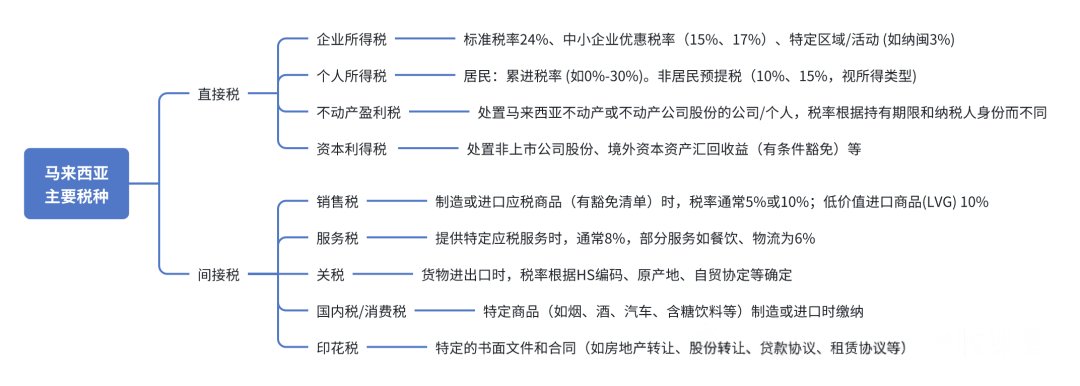

一、马来西亚的基本税制

马来西亚实行属地税收原则,仅对来源于本国的收入征税(银行业、保险业、航空及船运公司等例外),以直接税为主、间接税为辅,采用联邦与地方分税制:

1.联邦税:企业所得税、个人所得税、销售税、服务税、进口税、印花税等,由联邦政府机构(内陆税收局、皇家关税局)征收。

马来西亚内陆税收局主要负责直接税的征收管理,如所得税、石油所得税、不动产利得税、印花税和纳闽商业活动税等。

马来西亚皇家关税局:主要负责间接税的征收管理,如关税、销售税、服务税等。

2.地方税:土地税(Cukai Tanah)、评估税(Cukai Taksiran/Pintu)等,由州政府及地方政府征收。

核心特点:

单层税制:企业缴纳所得税后,股东分得股息一般免税(2025年起对个人股东年股息超10万林吉特部分征收2%)

差异化税率:按企业规模、行业及地区适用不同税率

二、核心税种解读:

1.企业所得税(CIT):

对于计划在马来西亚投资注册企业的中资企业而言,企业所得税是最核心的税种之一,直接关系到马来西亚子公司的盈利能力和税务负担。

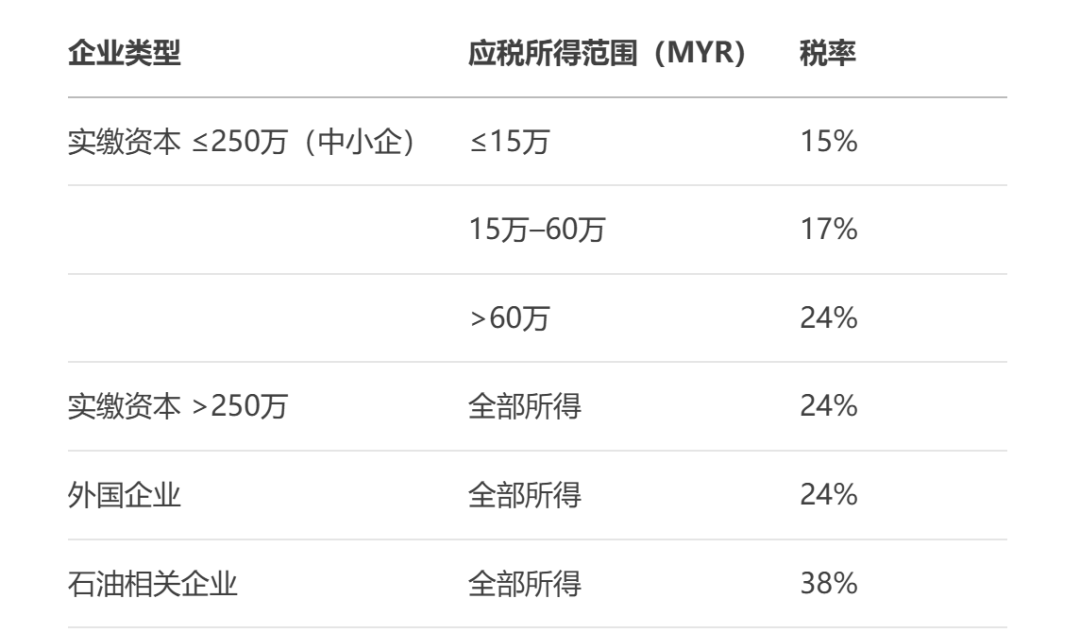

主要税率:

1.标准税率:24% (适用于大多数公司)。

2.中小企业优惠税率:

条件:实缴资本 ≤ 250万林吉特 且 年营业收入 ≤ 5000万林吉特。

税率:首15万林吉特 (15%);15万至60万林吉特 (17%);超过60万林吉特部分 (24%)。

3.特殊区域(如纳闽): 符合特定“纳闽商业活动”及经济实质要求,可适用3% 税率;否则按24%。

提示: 税率政策时有更新,务必核查最新法规。

2.个人所得税 (PIT):

纳税人区分:

居民纳税人: 一个公历年度内在马居住 ≥ 182天或满足特定条件。适用0%-30%累进税率,可享扣除减免。

非居民纳税人: 不符合居民条件。适用固定预扣税率 (如受雇所得30%,特许权10%,艺人15%)。

应税所得: 薪资奖金、津贴福利、经营所得、股息(部分豁免)、利息、租金、特许权等。

申报缴纳: 居民纳税人需自行年度申报。雇主负责代扣代缴薪资税。非居民按规申报(如Form M)。

3.销售税 (Sales Tax)

1.性质: 在商品制造或进口环节征收的单阶段间接税。

2.主要场景与影响:

国际贸易场景

进口商品: 清关时需缴纳(关税外)。税率通常为 5% 或 10% (按HS编码)。

低价值商品税 (LVG): 针对跨境电商(B2C)。自2024年起,进口价≤500林吉特且在线销售给马消费者的商品,征收10%销售税。

本土公司

进口设备/原料: 清关时可能需缴销售税(特定豁免除外,如自贸协定或投资优惠)。

本地销售: 年应税销售额 > 50万林吉特需注册为纳税人,销售时向客户征收5%或10% 的销售税。

3.合规要点: 准确判断商品应税性及税率,按时申报缴纳。制造商需了解含税原料采购的有限抵扣规则。

4.服务税 (Service Tax)

1.性质: 对境内提供的特定类别服务征收。

2.主要场景与影响:

采购本地应税服务 (如会计、法律、咨询、IT、维修、清洁等): 若服务商已注册,服务费外需加收服务税。

采购进口应税服务 (如从中国母公司获取管理/技术支持、特许权相关服务):

(核心合规点: 即使境外供应商未在马注册,马来西亚公司需通过反向征收机制 (Reverse Charge) 自行计算并缴纳服务税。)

提供数字服务 (DST): 中国企业作为外国供应商,若在线向马消费者提供数字服务(软件、游戏、流媒体、广告、云服务等)且年营业额 > 50万林吉特,需注册并向消费者征收服务税。

其他可能涉及服务: 广告、物流(2024扩大范围)、仓储、清关代理等。

3.税率 (2024年3月1日起):

标准税率:8%

特定服务维持6%: 餐饮、电信、停车场、物流服务。

5.关税与进出口相关税费

主要由马来西亚皇家关税局负责管理和征收。

进口关税:当应税货物进口到马来西亚时,通常需要缴纳进口关税。

按商品HS编码、原产地及适用贸易协定(如AFTA, RCEP)确定税率。充分利用自贸协定优惠税率是降低成本关键。

进口环节其他税费: 销售税、服务税、国内税/消费税等常伴随关税征收。

出口税: 对部分商品征收(如原棕油、木材),目的多为保障供应或鼓励下游产业,以及增加财政收入。

进出口企业关注:

进口完税价格通常基于CIF价值。

准确归类 (HS Code)、合规申报原产地、备齐文件、遵守法规是顺利清关、避免罚款的核心。

三、税收新变化:

马来西亚税收收入约占政府财政收入的80%,其中企业所得税和个人所得税是最主要的税种。2025年马来西亚税制在保持总体稳定的基础上,对数字经济、绿色科技等领域推出了新的激励措施,同时调整了部分税种的税率和征收范围。

最新政策

股息税:2025年起个人股东年股息超10万令吉部分征2%

服务税扩展:2024年起专业服务税率从6%上调至8%

低价值商品:网购进口≤500令吉商品征收10%销售税

行业优惠:

制造业:新兴企业5年减免(实际税率7.2%)

数字经济:知识产权收入0%税率,非知识产权收入5%–10%(最长10年)

覆盖领域:人工智能、大数据分析、物联网、网络安全、区块链、无人机技术等

绿色科技:碳捕集、利用及封存(CCUS)项目可享受投资税收优惠或所得税豁免;购买电动车充电装置及家用厨余机可享受高达2500林吉特的税务减免。

集成电路产业:出口集成电路的企业将享受因出口增加而产生的法定收入70%的所得税减免,将优惠范围扩大到集成电路设计服务等领域。

区域性优惠:

柔新经济特区(JS-SEZ):企业所得税减免、进口设备关税减免(2025年细则)

森林城市金融区:家族办公室0%税率,金融科技企业0%–5%。

纳闽国际商业与金融中心(IBFC)

非贸易活动公司可选择按3%税率或20,000马币固定税缴纳

2025年起伊斯兰金融活动免税范围扩大至2028年

END

微信公众号

微信公众号